财联社3月2日讯(记者 梁柯志)2023年开年以来,银行同业存单现量增价涨的趋势还在持续。根据Choice提供最新数据,3月1-2日(截至2日上午10点),同业存单共发行176单,合计628亿,加权平均利率在2.73%左右,高于1月份2.59%、2月份2.64%的平均利率。

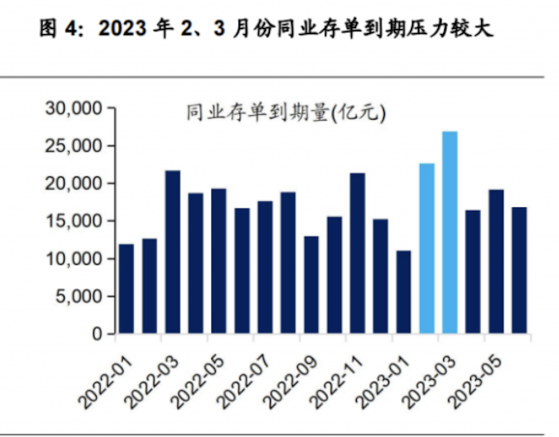

Choice数据显示,今年1月1日-3月2日,同业存单发行金额为37082亿,其中1月份发行11621亿,2月份发行24832亿。方正证券固收首席分析师张伟表示,3月份到期存单大概2.6万亿,叠加市场恢复、储蓄率下降,银行负债的压力增大的因素,预计3月份同业存单发行规模会进一步创新高。

张伟对财联社记者表示,1月份以来同业存单发行量倍增,尤其2月中下旬以来,发行利率明显上升。主要有两个原因:一是银行信贷开门红,实体经济融资需求上升,间接引发金融市场流动性收紧,推升存单利率;二是2月到期同业存单2.26万亿,是2018年6月以来最高一个月,同业存单发行被迫放量,拉高存单利率。

中信证券首席经济学家明明对财联社记者表示,年后同业存单利率持续上行主要源于信贷投放增加了对超储的消耗以及企业缴税抽离了一部分流动性,导致资金面较为紧张。央行近期通过逆回购操作对银行间市场的流动性削峰填谷,这种大规模、高频率的投放方式,虽然保证了一定的灵活性,但是也侧面放大了市场情绪的波动,抑制投资者做多的情绪。

同业存单与存款的跷跷板效应

2023年开年,同业存单发行异常火爆,与2022年对比是冰火两重天。

张伟表示,同业存单发行规模与银行信贷和负债形成明显联动关系。去年全民储蓄率高企,银行负债压力轻松,因而同业存单净发行额创下近年新低,仅为2600亿元。

但是,今年银行状况发生了改变。据媒体报道,截至2月6日,至少有241家商业银行披露了2023年同业存单发行计划,其中人民币计划发行金额高达21万亿元。其中,建设银行今年计划发行同业存单总额为12650亿元,较去年计划总额增长3330亿元;交通银行今年计划发行同业存单总额为15000亿元,较去年计划总额增长4000亿元。

Choice数据显示,今年1月1日-3月2日的同业存单发行主体中,发行量最大的为股份行1.5万亿,其次是城商行1.17万亿,国有行居第三位,仅为7306亿。截至目前,单笔金额最高的是浦发银行2月22日发行的473.1亿的同业存单。

值得关注的是,从开年以来经济复苏和资本市场状态来看,居民储蓄的意愿可能逐月下降,将对银行未来负债规模和成本产生影响。

对此,明明认为,实体储蓄意愿下降存在两种,一方面可能是存款搬家至其他金融产品,增加负债压力,另一方面可能存款由定期转移至活期,这样虽然削弱了银行负债的稳定性,但是活期成本会较定期相对更低。综合来看,储蓄转移对银行负债规模和成本都会构成较大的压力,考虑到今年信贷投放还将持续好转,银行发行同业存单以补充负债端资金的需求也会随之增加。

据光大证券预计,2023年新增人民币贷款22万亿元至23万亿元,新增债券将超过8万亿元,增速或达到10.3%。

短期利率上升空间有限,长期影响待观察

中辉期货最新报告认为,近两周,银行同业存单发行量加大,存单利率不断向MLF利率收敛,也说明银行对中长期流动性的需求上升,未来两周存单到期规模依旧处于高位,续作等发行需求可能仍偏强,也将影响机构资金融出意愿。

目前全国和主要股份制银行一年期同业存单发行最新报价在2.73%—2.75%,同业存单利率不断上浮,对市场情绪形成持续压制,尤其是短端利率。

不过,多位分析人士认为,受制于利差等客观因素,同业存单利率继续上升的空间有限。

国海证券靳毅认为,从封闭式理财到期情况来看,2023年3月底理财将会面临新一轮到期高峰。考虑到当前理财破净率仍然偏高,不排除“理财资金回流”现象在3月底放缓。届时同业存单发行规模和利率上行压力或将有所缓解。

方正证券张伟认为,同业存单发行不断加量,即使在资金面不变情况下,也会拉高发行利率。但从银行资产与负债利差角度看,再高也会有个度,利差过低银行可能就会寻求其他渠道。

中长期看同业存单利率和利差走势,国海证券靳毅认为,若《商业银行资本管理办法(征求意见稿)》按照征求意见稿方案在年底落地,主流银行3个月以上同业存单风险权重将由当前的25%上调至40%。这将加大银行自营持有同业存单的成本,降低持仓意愿,最终造成同业存单信用利差中枢长期上移。

据靳毅测算,根据现有的风险权重与信用利差之间的曲线关系,推算同业存单风险权重上调15%之后(由25%至40%),1YAAA同业存单信用利差中枢或将上移10BP左右,对应着其信用利差中枢由2019年以来的30BP左右上移至40BP左右。从当前行情来看,由于新规尚未落地,其影响尚未体现在同业存单利差当中,但后续行情将有所体现。