2020年11月19日,国际铜期货在上海期货交易所子公司上海国际能源交易中心(上期能源)正式挂牌。

国际铜期货是中国期货市场上首次以“双合约”模式实现国际化的期货品种。

什么是“双合约”:也就是在保留上期所铜期货不变的基础上(即国内现有的铜期货市场格局不变),根据保税市场和国际市场推出的新市场。前者反映的是国内市场的供求国际,价格已成为国内现货贸易的定价基准;后者则为关境以外的不含税市场,反映的是国际市场供求关系。

这两个合约在交易单位、最小变动价位、合约月份、交易时间、最后交易日等方面都保持一致,但在交割日期、交割品级、价格含义、持仓限制等方面进行了差异化设计。

既有国内商品期货市场,为了推出国际期货合约?

铜,作为全球最主要的基本生产原料及基本金属之一,其形成价格的市场机制与大宗商品的基本属性一致——由全球供求关系决定。

也就是说,影响其价格的要素都是由其供求关系衍生而来,这包括:

1)全球经济状况与景气度——影响需求;

2)全球铜贸易的通畅度、以及主要生产商的生产情况——影响供应链;

3)资金流向——通常跟着经济状况走;

4)美元汇价,由于国际商品市场基本以美元定价,美元汇率通常会影响到大宗商品的价格表现。

我国是全球最大的铜消费国,根据中国有色金属工业协会的统计,我国2019年精炼铜消费1208万吨,占全球总消费量的50.72%,期内我国进口精铜355.03万吨,相当于世界金属统计局估算之全球精炼铜进口量的42.92%,是全球精炼铜贸易的主力军。

2020年又如何?

今年最早从疫情中恢复过来的中国,生产和需求十分强劲,缓和了全球铜市的压力。

根据世界金属统计局的最新数据,2020年1月至9月期间,全球矿产量较去年同期下降0.4%,至1531万吨,精炼铜产量却按年增长了2.%,至约1760万吨,其中中国和智利的增长最为显著,分别增长70.7万吨和9.8万吨。

今年前九个月的全球铜需求量同比增长5.11%,至1850万吨,其中中国的表征需求量达到了1080万吨,同比增长18.4%,占全球需求量的58.38%。由此可见,我国的铜需求量和生产恢复状况都处于领先状态。

除此以外,我国的“新基建”项目未来对包括铜在内的有色金属需求将远高于传统的基建项目,例如特高压需要大量的铜电缆,5G基站建设需要铜箔,新能源汽车充电桩等项目都将大大推动对铜消费的需求。

所以,作为主要的铜需求国,国际铜期货既是我国铜行业发展的客观需求,也是铜企业进行国际化风险管理的有力工具。正如上期能源所述,国际铜期货一方面可为我国的铜产业链上下游企业在国际贸易中提供规避价格风险的工具,另一方面有利于提升我国的铜国际定价话语权和影响力,加快人民币国际化进程,建设铜国际定价中心。

动了LME的奶酪?

伦敦金属交易所(LME)是全球最大的基本金属期货交易市场。

19世纪下半叶,西欧与北美的工业革命达到顶峰。1877年,由于交易需求殷切,有交易员在伦敦创立了伦敦金属和矿业公司,只交易当时英国需求最大的两种金属——铜和锡,随后才在20世纪20年代引进铅和锌,及于70年代引入铝和镍。90年代之后,再推出铝合金、白银等新产品和新合约。

作为目前世界上最大的有色金属交易所之一,LME在对基本金属的定价权方面拥有具影响力的权威,尤其对由其出生之初已推出的铜而言,更是如此。在本世纪初时,LME就有意在上海设立交割仓库,这是其进入内地商品期货市场的重要一步。2012年末港交所(00388-HK)收购LME之后,两者一直不懈地努力寻求在内地设立仓库。

这次上期能源的国际铜期货将允许外国实体直接参与,而且交割仓库位于上海自贸区范围内,无需缴纳进口关税,将成为境内外供应商、生产商和贸易商越过LME的主要替代选择。

鉴于我国乃最重要的铜生产市场和需求国,失却这一先机可能对LME的铜国际定价权构成威胁。

目前,LME批准的铜交割仓库主要位于欧洲、北美和亚洲,在亚洲的核准仓库位于韩国、马来西亚、新加坡、阿联酋等地区。

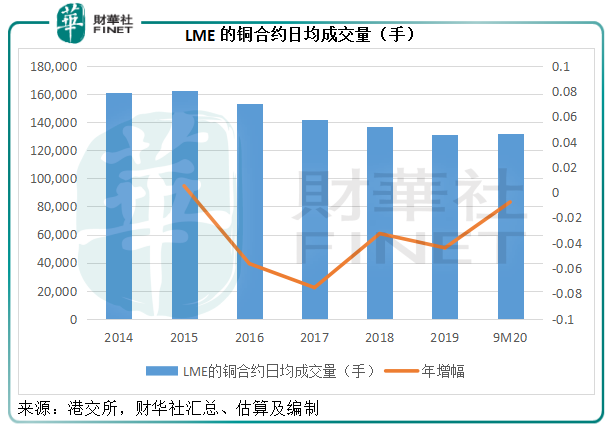

根据港交所的数据,LME的铜合约日均成交量相对其他金属稳定,见下图。2020年前三个季度,LME铜合约日均成交量同比微降0.75%,至13.2万手。

回顾期内,商品分部收入为11.07亿港元,占港交所总收入及其他收益的7.86%,分部EBITDA(扣除税项、利息及折旧和摊销前盈利)为5.92亿港元,占其总收益的5.44%。除了威胁到LME的铜期货合约国际定价权之外,上海国际铜期货上线对港交所的业绩影响似乎不是很大。

国际铜期货上线的意义非凡

但是,从更长远来看,这一步棋的意义非凡。

我国作为最主要的铜消费国和生产国,对这种商品的定价话语权影响力提升,将更有利于国际的商品交易环境和氛围。

允许外国实体参与,让供求之间的信息互通更加便利,提升国际资源配置效率,更利于供求双方的贸易往来和风险管理。

国内外商品期货市场打通,有利于通过套利交易实现价格效率。上海国际铜期货合约与LME铜合约的套利交易,让铜价更能反映真实的国际供求关系,让市场定价更具效率。

正如前文所述,目前国际铜等商品的价格主要为美元定价,而美元受到其本国及国际因素的多重影响,尤其本国政经环境的影响,例如这次的美国大选、通胀、联储局的货币政策风向等等。上海国际铜期货合约以人民币定价,推进人民币国际化进程,分散美元汇价对商品定价的影响,降低汇率风险。