行业主要上市公司:中研股份(688716.SH)、金发科技(600143.SH)、沃特股份(002886.SZ)、康拓医疗(688314.SH)、迈普医学(301033.SZ)、大洋生物(003017.SZ)、三友医疗(688085.SH)、建新股份(300107.SZ)等。

本文核心数据:PEEK材料企业竞争格局,PEEK材料市场集中度

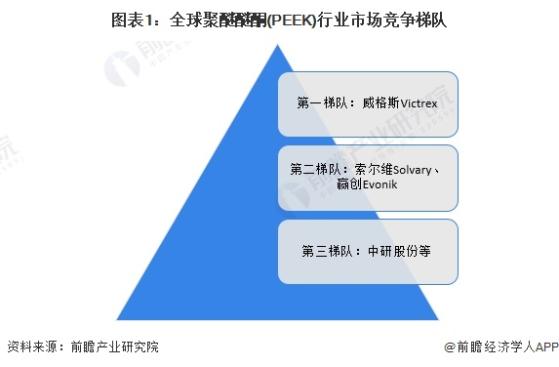

1、PEEK材料行业竞争梯队

由于较高的技术壁垒,虽然PEEK材料早在上世纪80年代就被发明和不断开发,但长期以来真正掌握PEEK树脂大规模工业稳产技术的企业少之又少,全球聚醚醚酮市场高度垄断,英国威格斯公司、比利时索尔维公司和德国赢创公司等三家公司几乎占据了全球绝大部分的PEEK市场份额,其中又以英国威格斯公司发展最为悠久,产销量最大,与其他竞争对手相比拉开了显著的差距。中研股份自2006年成立以来,通过独立自主研发,在2014年成功实现了聚醚醚酮的产业化生产,是目前除英国威格斯公司外全球第二家能够使用5000L反应釜进行PEEK聚合生产的企业。

2、中国PEEK材料行业区域竞争分析

从企查猫以“PEEK材料”为关键词进行精确搜索,得到PEEK材料企业区域分布。从我国PEEK材料产业链企业区域分布来看,主要分布在江苏省,其次是在广东、山东、上海等地;其余地方企业数量较少。

注:企查猫数据截止到2024年7月1日

从代表性上市企业分布情况来看,广东省代表性企业较多,如迈普医学、沃特股份等。

3、中国PEEK材料行业市场集中度

2023年,我国聚醚醚酮年产能超过6900吨,其中盘锦伟英兴的市场份额最大,均超过20%;其次是吉大赢创、中研股份、山东君昊和沃特股份。

根据我国聚醚醚酮行业的市场份额计算,2023年,我国聚醚醚酮行业的市场集中度CR2接近40%、CR3超过50%、CR5超过80%。可以看出,我国聚醚醚酮行业的市场集中度较高,行业竞争格局相对稳定,头部企业优势明显。

4、中国PEEK材料行业企业布局及竞争力评价

从我国PEEK材料代表性企业产品布局情况来看,2023年,盘锦伟英兴、吉大赢创、中研股份、山东君昊等企业在全国产能布局规模超过千万吨,具有较高的竞争力。

注:业务竞争力满分为★★★★★,☆为半星。

5、中国PEEK材料行业竞争状态总结

从五力竞争模型角度分析,聚醚醚酮生产的关键原材料是DFBP,目前规模化生产核心原料DFBP的厂商有限,DFBP处于供不应求的状态,因此,供应商对行业的议价能力较强;化工新材料的下游应用领域包括航空航天、医疗、电子电气等多个前沿产业,这些产业对聚醚醚酮需求大,且下游行业的未来发展潜力巨大,对聚醚醚酮的需求前景广阔,目前整体行业供需处于供不应求的状态,因此下游消费者对行业的议价能力较弱。

虽然聚醚醚酮需求前景广阔,行业吸引力较强,但聚醚醚酮属于技术密集、资本密集行业,进入壁垒较高,行业潜在进入者威胁一般;聚醚醚酮是对旧有化工材料的替代升级,具有机械强度高、耐高温、耐冲击、阻燃、耐酸碱、耐水解、耐磨、耐疲劳、耐辐照等性能,在性能方面更为出色,在具有较大发展前景的前沿领域,因此面临的替代品威胁较小;行业目前的市场参与者数量较少,且行业市场集中度较高,少数几家企业占据绝大部分产能,竞争格局相对稳定,企业间竞争激烈程度一般。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,目前我国PEEK材料行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国聚醚醚酮(PEEK)行业市场前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。